Im Vorfeld der Griechenlandwahl wurde und wird sehr intensiv darüber diskutiert, ob die von der SNB im September 2011 verkündete Untergrenze für das Währungspaar EUR/CHF von 1,20 dauerhaft verteidigt werden kann. Lassen Sie uns dazu einige Fakten ansehen.

Wie kräftig hat die SNB bereits interveniert und wie hoch sind ihre Fremdwährungspositionen?

Aktuell weist die schweizerische Zentralbank Anlagen in Fremdwährungen im Gegenwert von rund 250 Mrd. CHF aus. Dem steht ein Gesamtbilanzvolumen in Höhe von rund 350 Mrd. Franken gegenüber. Bei den Fremdwährungen entfallen auf den Euro 51%, auf den US Dollar 26%, auf das britische Pfund 9% auf den Yen 8% und 4% auf den kanadischen Dollar. Die restlichen 3% verteilen sich auf eine Reihe anderer Währungen. Über 80% des Gesamtvolumens sind in Staatsanleihen mit sehr gutem Rating investiert.

Warum greift die Nationalbank überhaupt in die Kursentwicklung ein?

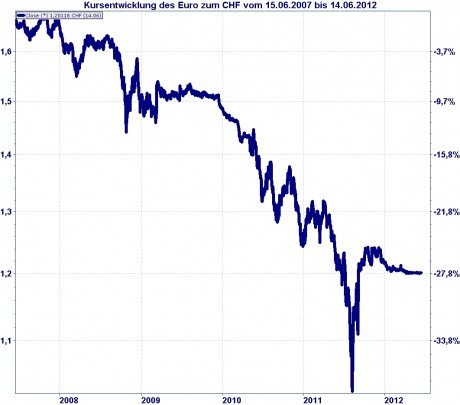

Die kontinuierliche Aufwertung des Schweizer Franken gegen den Euro in den vergangenen Jahren gipfelte in einer beschleunigten Aufwärtsbewegung des Franken ab Juli 2011 bis zum 10. August 2011, als die 1 zu 1 Parität der beiden Währungen erreicht wurde.

Die Grafik zeigt die Kursentwicklung des Euro zum Schweizer Franken seit dem 15.06.2007 bis aktuell aus Euro-Sicht: Fallende Kurse bedeuten eine Abwertung des Euro gegenüber dem CHF und somit eine Aufwertung des CHF gegenüber dem Euro.

Die Sorgen um den Fortbestand der europäischen Gemeinschaftswährung hatte zu einem massiven Kauf von Franken gerade aus Südeuropa heraus geführt. Kräftige Interventionen der SNB und die Verkündigung der „Verteidigungslinie“ bei 1,20 CHF im September hat die gewünschte Stabilisierung des Währungskurses erzielt. Dennoch leidet die Schweizer Wirtschaft, namentlich die Exportwirtschaft und der Tourismus, unter dem teuren Franken. Um stärkere Auswirkungen auf die heimische Konjunktur und Beschätigung zu verhindern, hat sich die SNB zu den genannten Maßnahmen entschlossen.

Wo sind die Grenzen der Interventionen?

Rein theoretisch kann eine Notenbank unbegrenzte Mengen an ausländischen Währungen kaufen. Dies führt allerdings zu einer Geldmengenausweitung und kann somit inflationäre Tendenzen nach sich ziehen. Selbstverständlich wird die SNB das Ziel verfolgen, mit ihren Währungskäufen auf lange Sicht sogar Gewinne zu realisieren oder zumindest keine nennenswerten Verluste einzufahren. Pleite kann die SNB auch bei hohen Verlusten aus den Eurokäufen nicht gehen, denn sie könnte auch mit einem negativen Eigenkapital weiter operieren. Dies würde allerdings die Unterbrechung der Ausschüttungen an die Kantone und die Schweizerische Bundesregierung zur Folge haben und eine Rekapitalisierung der Zentralbank erfordern. Eine Beschädigung der Reputation und der Glaubwürdigkeit der SNB wären allerdings unausweichlich.

Welche Maßnahmen kann die SNB ergreifen, um massive Zuflüsse in den Franken zu vermeiden?

In den 1970er Jahren, als der Franken ebenfalls unter starkem Aufwertungsdruck stand, wurden Kapitalverkehrskontrollen eingeführt. Zusätzlich erhoben die schweizerischen Kreditinstitute damals Negativzinsen für ausländische Kontoinhaber. Insgesamt erscheinen diese Eingriffe nur sehr begrenzt erfolgsversprechend und sind auf alle Fälle mit hohem administrativen Aufwand verbunden.

Fazit

Die Schweizerische Nationalbank hat sehr deutlich zum Ausdruck gebracht, dass sie die Verteidigung der 1,20 Grenze im Umrechnungskurs zum Euro sehr Ernst nehmen und auch unter schwierigen Bedingungen durchsetzen wird. Wir glauben, dass selbst ein Austritt Griechenlands aus dem Euro kein Ereignis wäre, dass die SNB von ihrem formulierten Ziel abrücken lässt. So lange keine unkontrollierte Ausweitung der Kapitaltransfers auf andere Länder wie Spanien oder Italien erfolgt, stehen die Chancen gut, dass eine weitere Aufwertung des Franken zum Euro vermieden werden kann.