Kurze Flashs auf die wirtschaftlichen bzw. Börsen-Highlights der Woche:

Wirtschaftliche Turbulenzen können „risikoreiche“ Anlagen immer noch aus der Bahn werfen (Einschätzung von Capital Economics per 10.11.2023)

Auch wenn wir davon ausgehen, dass der S&P 500 das Jahr 2024 auf einem deutlich höheren Niveau als heute beenden wird, bezweifeln wir angesichts der Konjunkturaussichten, dass er seine jüngsten Gewinne in den kommenden Monaten ausbauen kann.

Ein Großteil des Jahres 2023 war von der überraschenden Widerstandsfähigkeit der US-Wirtschaft geprägt. In den letzten Wochen gab es jedoch einige Anzeichen dafür, dass dies allmählich nachlässt. Der Arbeitsmarkt entspannt sich eindeutig. Vorausschauende Indikatoren deuten darauf hin, dass die Unternehmensinvestitionen stagnieren werden. Und die Einkaufsmanagerindizes scheinen darauf hinzudeuten, dass sich das Gesamtwachstum im vierten Quartal sehr deutlich verlangsamen wird.

Aber das scheint den risikoreichen Anlagen nicht den Wind aus den Segeln genommen zu haben. Der S&P 500 hat sich in letzter Zeit erholt, ebenso wie mehrere wichtige Indizes für Unternehmensanleihen. Zugegebenermaßen ist dies wahrscheinlich zu einem großen Teil auf den Rückgang der Renditen „sicherer“ Staatsanleihen zurückzuführen. Aber das ist nicht die ganze Geschichte: Die Kreditspreads der Unternehmen sind diesen Monat ebenfalls zurückgegangen. Es scheint, als ob die Anleger sich von den wirtschaftlichen Gewitterwolken nicht beunruhigen lassen.

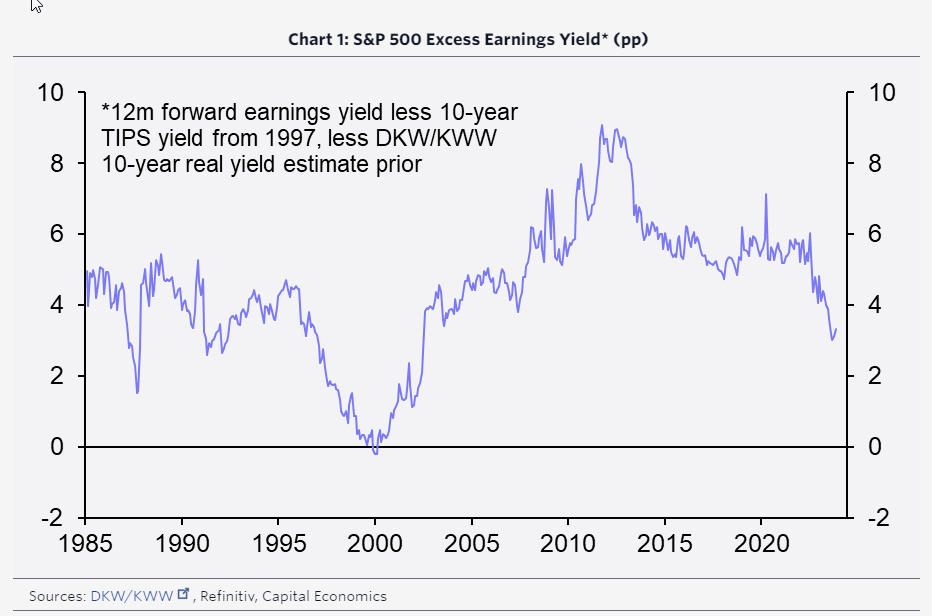

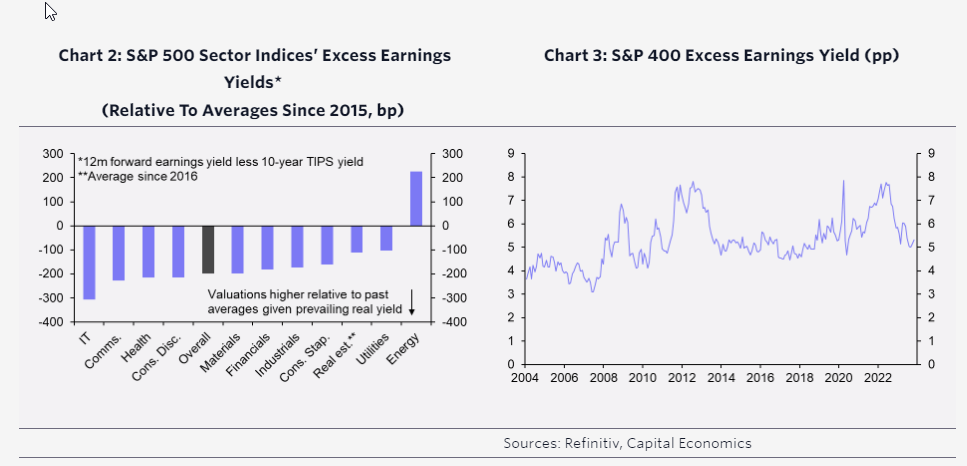

Ein Teil davon spiegelt wahrscheinlich die vermeintliche Widerstandsfähigkeit der „Big Tech“-Unternehmen wider, die einen großen Teil des S&P 500 ausmachen und bei einem Wirtschaftsabschwung weniger leiden könnten als andere. Aber das ist eindeutig nicht die ganze Geschichte. Die Überschussrenditen liegen in fast allen Sektoren des Marktes unter dem Durchschnitt, auch wenn sie in den Sektoren Informationstechnologie und Kommunikationsdienstleistungen besonders niedrig sind. (Siehe Schaubild 2.) Und auch die Überschussrendite des Mid-Cap S&P 400 zeigt keine Warnsignale, auch wenn sie nicht so stark gefallen ist wie die des S&P 500. (Siehe Abbildung 3.)

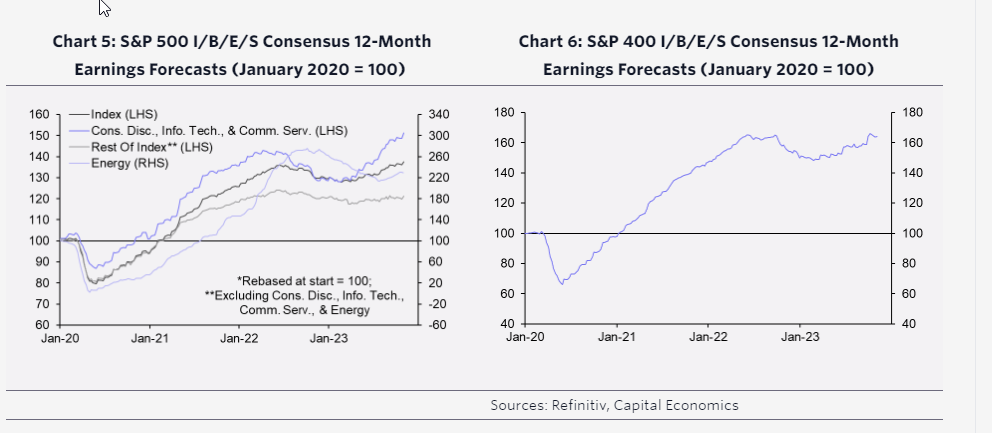

Der Optimismus ist auch in den Umfragen zu den Unternehmensgewinnen zu erkennen. Die Konsensprognose für die Gewinne des S&P 500 in den nächsten zwölf Monaten hat sich eindeutig von ihrem Tiefpunkt Anfang 2023 erholt. Dies spiegelt zwar zum Teil eine Erholung der Gewinnerwartungen von „Tech“-Unternehmen wider, doch sind die Gewinnprognosen auch dann etwas gestiegen, wenn man die technologielastigsten Sektoren des Marktes ausklammert. (Siehe Schaubild 5.) Auch die Erwartungen für die mittelgroßen S&P 400-Unternehmen sind gestiegen. (Siehe Schaubild 6.) Mit anderen Worten: Auch die Aktienanalysten scheinen der Meinung zu sein, dass das Schlimmste an der Gewinnfront nun hinter uns liegt.

Was sollten wir also erwarten, wenn sich die Wirtschaft entsprechend unseren unter den Konsensprognosen liegenden Erwartungen verlangsamt? Immerhin erwarten wir immer noch eine Rezession, wenn auch eine milde. Und diese sind in der Regel mit weitaus stärkeren Gewinneinbrüchen verbunden, als wir sie bisher erlebt haben. (Siehe Schaubild 7.) Sie waren auch mit Problemen bei riskanten Vermögenswerten verbunden: In den letzten hundert Jahren gab es nur eine Rezession, bei der beispielsweise die Kreditspreads von Unternehmen ihren Höchststand erreichten, bevor die Rezession begann. (Das war unmittelbar nach dem 2. Weltkrieg; siehe Schaubild 8.) Selbst milde Rezessionen haben das Vertrauen der Anleger zu Beginn erschüttert, vielleicht weil es schwierig ist, mit Sicherheit vorherzusagen, wie schlimm es werden wird.

Wir vermuten jedoch, dass selbst wenn die Wirtschaft nicht so stark ins Stocken gerät, dass sie nach der Definition der Ökonomen eine Rezession auslöst, risikobehaftete Vermögenswerte noch eine Zeit lang eine harte Zeit durchmachen könnten. Die Erfahrungen der 2010er Jahre könnten hier lehrreich sein: Als das BIP-Wachstum Ende 2011 unter 1 % sank, stiegen die Kreditspreads deutlich an; der ICE BofA US Corporate Index für Investment-Grade-Anleihen stieg beispielsweise um satte ~100 Basispunkte. ) Eine noch geringere Verlangsamung des Wachstums 2018/19 (in Verbindung mit dem „Handelskrieg“ zwischen den USA und China und der Befürchtung, dass die Fed die Geldpolitik überstrapazieren könnte) reichte aus, um die Anleger erneut zu verschrecken, was zu einem leichten Anstieg der Spreads und zum schlechtesten Jahr für den S&P 500 seit der globalen Finanzkrise führte.

All dies deutet darauf hin, dass risikoreiche Anlagen in den kommenden Monaten zu kämpfen haben werden. Dennoch sind wir der Meinung, dass die Aussichten für die Zukunft besser sind, da wir davon ausgehen, dass der Wirtschaftsabschwung nur von kurzer Dauer sein wird, dass die realen Renditen von Staatsanleihen weiter sinken werden und dass die Begeisterung für künstliche Intelligenz wieder zunehmen wird.

Wie geht es nun weiter an den Märkten?

In der kommenden Woche sehen wir die Aktienmärkte im Seitwärtsmodus. Kurzfristig könnte das Risiko nach unten etwas überwiegen.

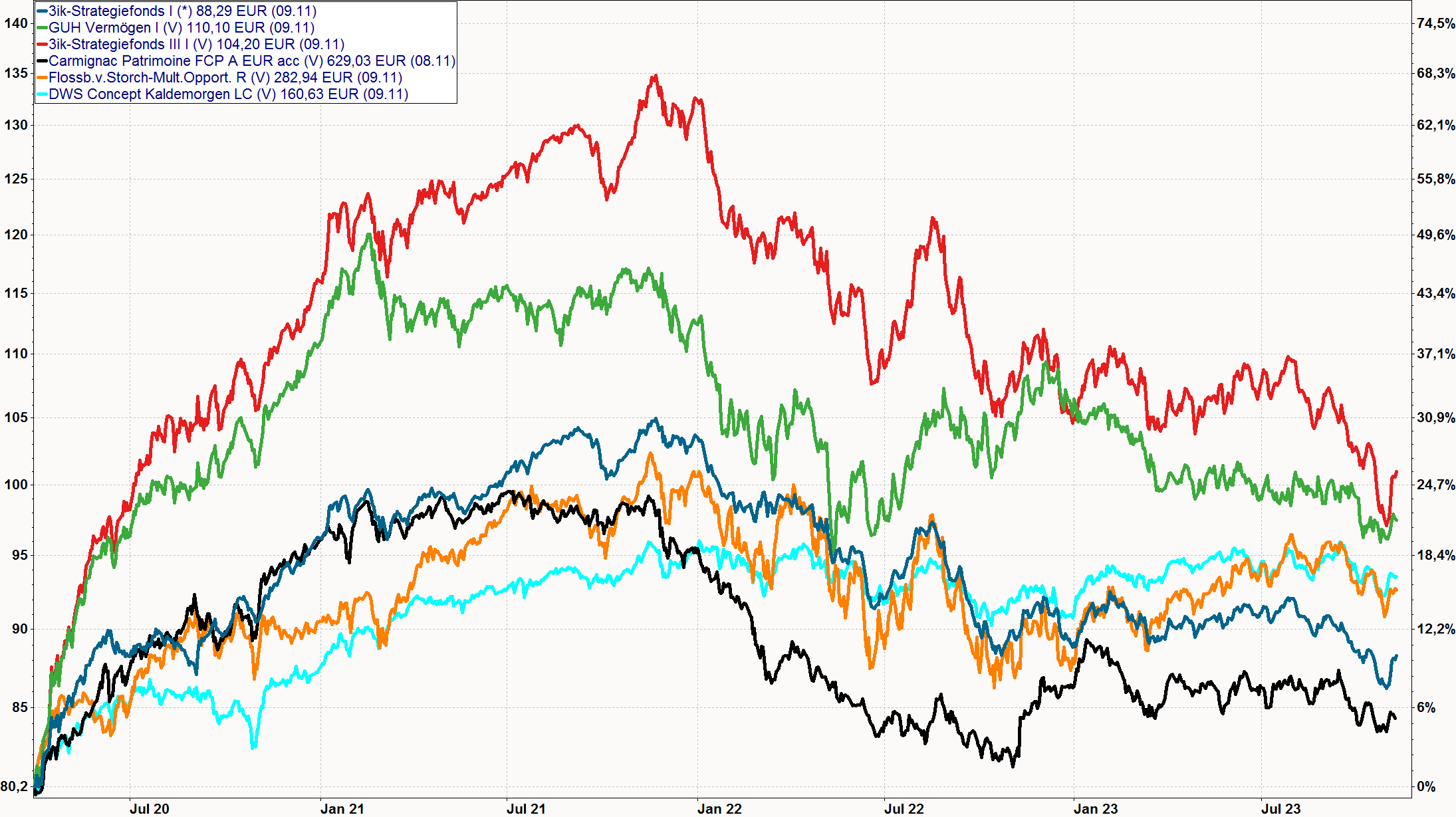

Die aktuelle Entwicklung unserer Fonds

Die 3ik-Strategiefonds im Vergleich seit 01.04.2020

Kurzüberblick über die wichtigsten Märkte:

| Vorwoche |

Veränderungen | Kurse 10.11. – 17:50h |

|

| DAX: | 15.185 | +0,41% | 15.248 |

| Euro Stoxx 50: | 4.177 | +0,65% | 4.204 |

| S&P 500: | 4.364 | +0,23% | 4.374 |

| Nikkei 225: | 31.950 | +1,93% | 32.568 (Schluss heute) |

| Shanghai Composite: | 3.031 | +0,26% | 3.039 (Schluss heute) |

Veränderung zum Freitag der Vorwoche

Rendite 10 jährige Bundesanleihen:

+2,7155%

Volatilitätsindex (CBOE Volatility Index)

Die Volatilität (CBOE Volatility Index) schwankte diese Woche zwischen 14,31 und 15,71 Punkten.

Was wir für Sie getan haben…

3ik-Strategiefonds I:

Aktienfonds 33,12%; Mischfonds 16,35%; Wandelanleihen 3,16%; Rentenfonds 41,88%; cash 5,49%

GUH Vermögen:

Das Portfolio blieb im Wesentlichen unverändert. Die letzten Absicherungen haben wir in die tiefen Kurse am vergangenen Freitag aufgelöst. Einige Portfoliopositionen entwickeln sich heute sehr erfreulich. Dies sollte den Fondspreis kommende Woche nach oben bringen.

3ik-Strategiefonds III:

Aktienfonds 87,92%, Mischfonds 1,25%; Wandelanleihen 0,0%; Rentenfonds 0%; Renten Kurz 0,0%; cash 10,83 %

| 3ik-Strategiefonds I – geringe Schwankungen – Ausschüttung per 16.11. 2022 = 2,15 Euro | ||||

|

Link zum tagesaktuellen FactSheet des 3ik-Strategiefonds I: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2023 YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 09.11.2023 |

| -0,63%% |

-1,39% | + 5,19% | -6,79% | 88,29 Euro |

| GUH Vermögen – mäßige Schwankungen – Ausschüttung per 16.11.2022 = 2,70 Euro |

||||

|

Link zum tagesaktuellen FactSheet des GUH Vermögen: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2023 YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | 09.11.2023 |

| -7,31% | -7,57% | 8,89% | -12,31% | 110,10 Euro |

| 3ik-Strategiefonds III – langfristig hoher Wertzuwachs – Ausschüttung per 16.11.2022 = 4,20 Euro | ||||

|

Link zum tagesaktuellen FactSheet des 3ik-Strategiefonds III: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2022YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 09.11.2023 |

| -3,45% | -6,42% | +9,77% | -13,36% | 104,20 Euro |

Details liefern Ihnen die tagesaktuellen FactSheets. Links siehe am Fuß dieses 3ik-Wochenberichtes.

Ausblick

siehe oben.

Die folgenden Angaben sind für die Anleger, die die 3ik-Strategiefonds im Rechtsrahmen einer lebenslang steuerbegünstigten „Private-Insuring“ – Police nutzen. Dies sind:

WFLifeCycleVersicherung bei der Ergo Life S.A.

Diese Police ist seit dem 1.7.2009 verfügbar. Das dreigeteilte Investmentkonzept wird dort im Rahmen von drei internen Fonds umgesetzt. Die Anteilswerte für die internen Fonds des Versicherungsvermögen, deren Wertermittlung am 1.7.2009 mit dem Wert 100,00 begann, sind wie folgt:

| Versicherung | Anteilswerte (Stichtag 09.11.2023) |

| WFLifeCycle I: | 96,32 € |

| WFLifeCycle II: | 137,45 € |

| WFLifeCycle III: | 142,60 € |

VIP ValorLife Versicherungen (jetzt: Youplus)

Für die Kunden, die eine Police bei der ValorLife Versicherung besitzen, gilt ebenfalls: Die internen Fonds, die für die VIP ValorLife 99 D Policen geführt werden, sind seit Anfang 2012 genauso zusammengesetzt wie die oben beschriebenen 3ik-Strategiefonds. Die Wertentwicklung dieser Policen folgt damit der Wertentwicklung der 3ik-Strategiefonds.

Autor des 3ik-Wochenberichtes:

|

Hans Heimburger CIO

Gies & Heimburger – Die Vermögensverwalter |

Links zu den tagesaktuellen FactSheets:

|

|

|

| 3ik-Strategiefonds I geringe Schwankungen |

GUH Vermögen mäßige Schwankungen |

3ik-Strategiefonds III langfristig hoher Wertzuwachs |

| >> zum FactSheet | >> zum FactSheet | >> zum FactSheet |