Kaum ein anderes Thema wird unter den Akteuren an den Kapitalmärkten so kontrovers diskutiert, wie die weitere Entwicklung der Zinsen. „Lower for longer“ lautet das Credo der Zinsbullen, die auch weiterhin keinen nennenswerten Anstieg der Zinsen erwarten. Die Zinsbären sehen indes 2013 als das Jahr der Zinswende.

Die Zentralbanken werden ihre expansive Geldpolitik fortsetzen

Trotz der aktuellen Hoffnung, dass sich das weltweite Wirtschaftswachstum in 2013 etwas beschleunigt, bestehen kaum Zweifel daran, dass die wichtigsten Notenbanken ihre ultra-expansive Geldpolitik auf absehbare Zeit fortsetzen werden. Die amerikanische Notenbanken hat dafür recht konkrete Rahmendaten genannt. Die Fed will so lange an der Nullzinspolitik festhalten, bis sich ein nachhhaltiges Wirtschaftswachstum etabliert hat und ein Rückgang der amerikanischen Arbeitslosenquote auf 6,5% erreicht wird. Bei der letztgenannten Kennzahl sehen Volkswirte in den USA frühstens für 2015 eine realistische Eintrittswahrscheinlichkeit.

Die aktuell schwachen Wirtschaftsdaten in der Eurozone werden ebenfalls dafür sorgen, dass die Europäische Zentralbank an ihrer lockeren Geldpolitik vorderhand festhalten wird. Die in dieser Woche schwächer als erwartet ausgefallenen Schätzungen für das Wirtschaftswachstum im vierten Quartal 2012 des gemeinsamen Währungsraums, haben sogar die Tür für eine nochmalige Zinssenkung der EZB in den kommenden Wochen geöffnet.

Mit einer ähnlichen Situation sehen sich die Währungshüter (wenn dieser Name überhaupt noch gerechtfertigt ist?) in Japan konfrontiert. Die jüngsten Konjunkturdaten in Nippon haben enttäuscht. Dies ist Wasser auf die Mühlen von Ministerpräsident Shinzo Abe, der die Unabhängigkeit der Bank of Japan, de facto ausgehebelt hat und mit einer staatlich verordneten expanisven Geldpolitik den Yen abwertete (und weiter abwerten will), um so Japans exportorientierte Wirtschaft anzukurbeln. Die langfristige Sinnhaftigkeit einer solchen Politik wollen wir an dieser Stelle besser nicht diskutieren.

Seitwärtsentwicklung der Renditen in den kommenden Wochen

Seit Dezember 2012 sind die Renditen für 10-jährige Staatsanleihen in Amerika und Deutschland angestiegen. Auch wenn die absolute Veränderung von rund 0,4 Prozentpunkten angesichts der historisch niedrigen Zinsen als wenig gravierend anmutet, so war der prozentuale Anstieg in Höhe von etwa 30 Prozent durchaus erheblich. Haupttreiber für diesen Renditeanstieg war die Diskussion innerhalb der amerikanischen Notenbank, die expansive Geldpolitik eventuell früher zu beenden als dies bisher allgemein erwartet wurde. Wir glauben, dass diese Gedankenspiele zum jetzigen Zeitpunkt doch sehr theoretischer Natur sind und die Fed in 2013 noch keine Richtungsänderung ihrer Zinspolitik vornehmen wird.

Die rote Linie zeigt die Renditeentwicklung 10-jähriger US Staatsanleihen von Februar 2012 bis aktuell; die blaue Linie illustriert die Renditeentwicklung 10-jähriger Bundesanleihen in diesem Zeitraum.

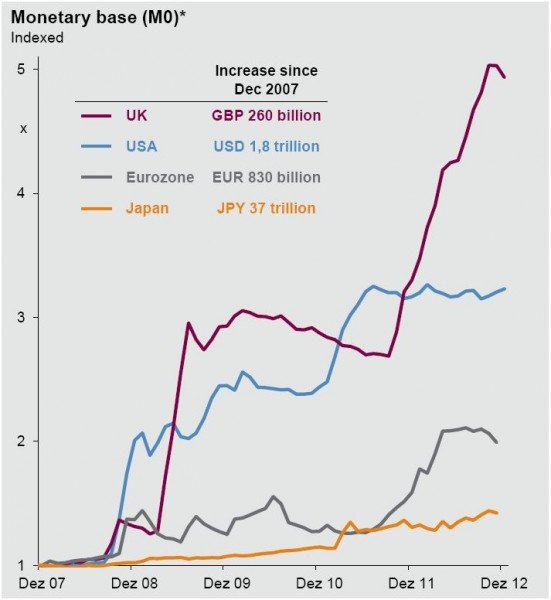

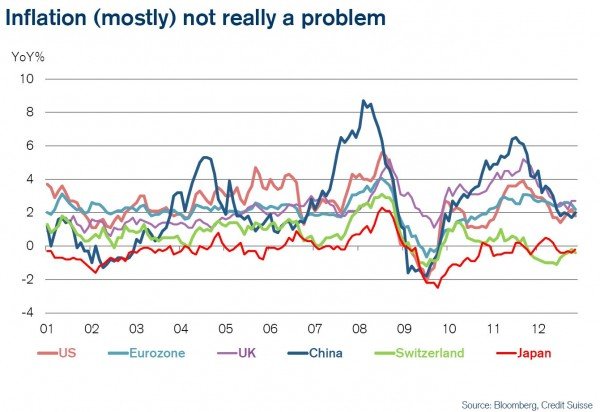

So lange die Inflationsraten in den Industrieländern eine weiterhin moderate Entwicklung erwarten lassen, so lange dürfte es den Notenbanken gelingen, die Zinsen sehr tief zu halten. Denn nur ein tiefes Zinsniveau ermöglicht den Staaten ihre Haushalte zu konsolidieren und den langen (steinigen) Weg des Staatsschuldenabbaus weiter zu gehen.

Die Grafik zeigt die Inflationsentwicklung in Amerika (hellrote Linie), der Eurozone (hellblau), UK (violett), China (dunkelblau), Schweiz (grün) und Japan (dunkelrot) seit 2001.

Fazit:

Das Renditetief aus dem Sommer 2012 könnte die untere Wendemarke in der Zinsentwicklung gewesen sein. Nach dem jüngsten Zinsanstieg auf knapp über 2% in Amerika und rund 1,7% (für 10-jährige Staatsanleihen) in Deutschland, erwarten wir kurzfristig eine per Saldo seitwärts gerichtete Zinsentwicklung.