Kurze Flashs auf die wirtschaftlichen bzw. Börsen-Highlights der Woche:

Die Aktienmärkte weiterhin mit zwei Gesichtern

- Hinter uns liegt ein schwieriger Börsenmonat. Unter den 11 Sektoren des S&P 500 legten laut CNBC-Statistik nur drei zu, davon kamen zwei aus dem Techsektor (IT und Communication Services). Alle anderen Branchen verloren zwischen 3,4% (Industriegüter) und 10,5% (Energie). Der Weltaktienindex ACWI gab um 1,1% nach. Der Monatsbeginn spült frisches Geld an die Märkte. Die Erleichterung über das Ende des Schuldenstreits in Amerika und der CAIXIN-Report aus China stützen ebenfalls. Zudem meldet Indien eine starke Ausweitung seiner Industrieproduktion. Das alles bewirkt, dass die Aktienmärkte gestern und heute bis zur Stunde freundlich tendieren

- Tendenziell spricht sich eine Mehrheit der FED-Gouverneure in Interviews dafür aus, im Juni auf eine weitere Zinserhöhung zu verzichten. Sogar der „Falke“ James Bullard äußerte sich zum Kompromiss bereit: er glaube, die Zinsen ständen nun am unteren Ende dessen, was wahrscheinlich erforderlich sei, um die Inflation herunter zu bringen. Damit verliert die nächste US – Notenbanksitzung am 14. Juni zunehmend ihren Schrecken; die Erwartung auf eine Zinsanhebung wurde gestern am Markt wieder ausgepreist. Selbst der überaus positive ADP-Jobreport – es wurden fast 100T neue Stellen mehr geschaffen als prognostiziert – vermochte nicht mehr zu verunsichern und auch dem heutigen Mai-Arbeitsmarktbericht wird nun gelassen entgegen gesehen. Für eine Zinspause spricht auch, dass sich der ISM-Index für das verarbeitende Gewerbe im Mai weiter abgeschwächt hatte und mit 46,9 noch tiefer kontraktiv wurde. Das CME FedWatch Tool zeigt laut Reuters an, dass am Markt nun nur noch eine 20% Wahrscheinlichkeit für eine 0,25% Zinsanhebung im Juni gesehen wird. Vor wenigen Tagen lag der Stand über 50. Lediglich ein Schock heute bei den Stundenlöhnen – erwartet wird +0,3% nach +0,5% im April bzw. +4,4% im Jahresvergleich – kann wohl die Meinung der US-Notenbank noch ändern. Jedoch wurden die staatlichen Angaben zu den Arbeitskosten zuletzt abwärts revidiert und auch der Atlanta-FED Watcher deutet eher auf eine Beruhigung des Lohnanstiegs hin.

- Die Zahl der Beschäftigten außerhalb der Landwirtschaft stieg im Mai um erstaunlich hohe 339.000 (die Erwartung lag nur bei etwa 200.000 neuen Jobs) und die Arbeitslosenquote stieg um 0,3 Prozentpunkte auf 3,7 Prozent, wie das U.S. Bureau of Labor Statistics heute berichtete. Beschäftigungszuwächse gab es in den Bereichen Dienstleistungen, öffentliche Verwaltungen, Gesundheitswesen, Baugewerbe, Transport und Lagerhaltung, sowie bei sozialen Berufen.

Fazit:

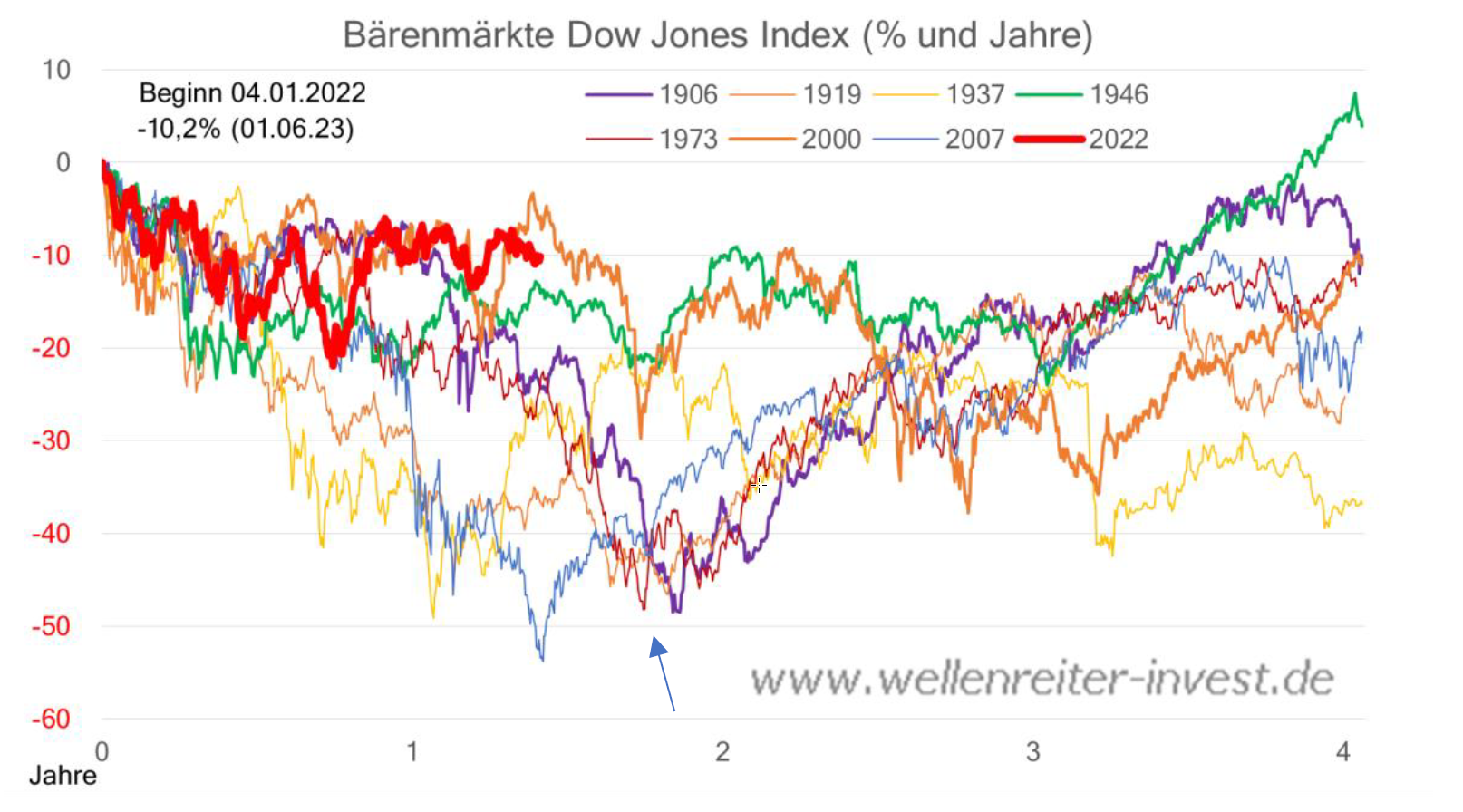

Der Dow Jones Industrial Average notiert 10% unterhalb seines Allzeithochs vom 04. Januar 2022. Der Bärenmarkt dauert seit 16 Monaten an. Im Bezug auf den Dow lässt sich der bisherige Verlauf als mild bezeichnen. Die bärenmarkt-definierende 20%-Minus-Grenze wurde nur wenige Tage unterschritten (Ende September 2022).

Das Verlaufsmuster von acht wichtigen Bärenmärkten seit 1906 suggeriert für die Mehrzahl der Fälle ein Tief nach etwa 20 bis 22 Monaten. Das würde ein Bärenmarkttief im Herbst (Sept., Okt., Nov.) bedeuten (siehe Pfeil obiger Chart). Der bisherige Verlauf erinnert an das Verlaufsmuster des Jahres 1946 folgende (grün). Damals wurden die Nerven eher durch die Dauer des Bärenmarktes als durch die prozentualen Verluste strapaziert. Letztere blieben im Rahmen von 20 bis 25 Prozent. Sollte sich das Muster ähnlich ausspielen wie nach 1946, dann würde das Oktober-2022-Tief nochmals getestet, aber nicht unterschritten werden.

Die aktuelle Entwicklung unserer Fonds

Die 3ik-Strategiefonds im Vergleich seit 01.04.2020

Kurzüberblick über die wichtigsten Märkte:

| Vorwoche |

Veränderungen | Kurse 02.06. – 19:20h |

|

| DAX: | 15.991 | +0,38% | 16.052 |

| Euro Stoxx 50: | 4.341 | -0,32% | 4.327 |

| S&P 500: | 4.199 | +2,00% | 4.283 |

| Nikkei 225: | 30.916 | +1,97% | 31.524 (Schluss heute) |

| Shanghai Composite: | 3.212 | +0,56% | 3.230 (Schluss heute) |

Veränderung zum Freitag der Vorwoche

Rendite 10 jährige Bundesanleihen:

+2,3125%

Volatilitätsindex (CBOE Volatility Index)

Die Volatilität (CBOE Volatility Index) schwankte diese Woche zwischen 14,69 und 18,33 Punkten.

Was wir für Sie getan haben…

3ik-Strategiefonds I:

Aktienfonds 28,3%; Mischfonds 14,2%; Wandelanleihen 0,0%; Rentenfonds 21,2%; Renten Kurz 15,9%; cash 20,4%

GUH Vermögen:

Keine Veränderung des Portfolios. Absicherungen in Form eines „Tail-Risk-Hedges“ und flexiblen Future-Positionen.

3ik-Strategiefonds III:

Aktienfonds 84,2%, Mischfonds 0,0%; Wandelanleihen 0,0%; Rentenfonds 0,0%; Renten Kurz 0,0%%; cash 15,8%

| 3ik-Strategiefonds I – geringe Schwankungen – Ausschüttung per 16.11. 2022 = 2,15 Euro | ||||

|

Link zum tagesaktuellen FactSheet des 3ik-Strategiefonds I: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2023 YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 01.06.2023 |

| +2,10% |

-5,08% | + 5,99% | -9,24% | 90,72 Euro |

| GUH Vermögen – mäßige Schwankungen – Ausschüttung per 16.11.2022 = 2,70 Euro |

||||

|

Link zum tagesaktuellen FactSheet des GUH Vermögen: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2023 YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 01.06.2023 |

| -4,44% | -0,54% | 10,81% | -9,49% | 113,51 Euro |

| 3ik-Strategiefonds III – langfristig hoher Wertzuwachs – Ausschüttung per 16.11.2022 = 4,20 Euro | ||||

|

Link zum tagesaktuellen FactSheet des 3ik-Strategiefonds III: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2022YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 01.06.2023 |

| +1,92% | -7,73% | +11,46% | -14,59% | 109,99 Euro |

Details liefern Ihnen die tagesaktuellen FactSheets. Links siehe am Fuß dieses 3ik-Wochenberichtes.

Ausblick

Rallye der Techwerte (KI-Hype) versus sehr dünner Marktbreite. Wenn die großen Techwerte irgendwann in den Korrekturmodus wechseln (das ist jederzeit möglich), dann kommen einige ungemütliche Börsentage auf uns zu (bleibt unverändert).

Die folgenden Angaben sind für die Anleger, die die 3ik-Strategiefonds im Rechtsrahmen einer lebenslang steuerbegünstigten „Private-Insuring“ – Police nutzen. Dies sind:

WFLifeCycleVersicherung bei der Ergo Life S.A.

Diese Police ist seit dem 1.7.2009 verfügbar. Das dreigeteilte Investmentkonzept wird dort im Rahmen von drei internen Fonds umgesetzt. Die Anteilswerte für die internen Fonds des Versicherungsvermögen, deren Wertermittlung am 1.7.2009 mit dem Wert 100,00 begann, sind wie folgt:

| Versicherung | Anteilswerte (Stichtag 25.05.2023) |

| WFLifeCycle I: | 98,91 € |

| WFLifeCycle II: | 141,83 € |

| WFLifeCycle III: | 150,55 € |

VIP ValorLife Versicherungen (jetzt: Youplus)

Für die Kunden, die eine Police bei der ValorLife Versicherung besitzen, gilt ebenfalls: Die internen Fonds, die für die VIP ValorLife 99 D Policen geführt werden, sind seit Anfang 2012 genauso zusammengesetzt wie die oben beschriebenen 3ik-Strategiefonds. Die Wertentwicklung dieser Policen folgt damit der Wertentwicklung der 3ik-Strategiefonds.

Autor des 3ik-Wochenberichtes:

|

Hans Heimburger CIO

Gies & Heimburger – Die Vermögensverwalter |

Links zu den tagesaktuellen FactSheets:

|

|

|

| 3ik-Strategiefonds I geringe Schwankungen |

GUH Vermögen mäßige Schwankungen |

3ik-Strategiefonds III langfristig hoher Wertzuwachs |

| >> zum FactSheet | >> zum FactSheet | >> zum FactSheet |